-

日期: 2024-12-27 | 来源: 金角财经 | 有0人参与评论 | 字体: 小 中 大

瘦身尝试

为了渡险,“瘦身”成为万科的关键词。

今年4月30日,万科董事会主席郁亮在2023年度股东大会上称,万科当前的核心工作是避风险、改善基本面,同时还要谋求长期健康发展。为此,该公司提出“聚焦主业、瘦身健体”一揽子方案,第一阶段即是坚定“瘦身”,并调整融资模式,以降低风险。

郁亮说,他希望未来几年,万科凭借大宗交易及REITs的模式,每年都能回笼200亿元左右。

在此前后的2月和5月,万科先后将旗下两个优质商业项目,即上海七宝万科广场50%股权、上海南翔印象城MEGA的48%股权,折价转让给领展房产基金和新加坡政府投资公司旗下企业。

5月底,万科又以22.35亿元,将深圳湾超级总部基地地块转让给深圳南山国资委旗下公司和第一大股东深圳地铁集团组成的联合体。

此外,万科还打包了北京旧宫万科广场和深圳龙岗万科广场两项商业资产,设立中信万科消费基础设施Pre-REIT。

今年前九个月,包括资产出售与资产证券化在内,万科的大宗资产交易累计签约额超过200亿元。

然而,万科在推进资产交易的进程中,亦付出了颇为沉重的代价。

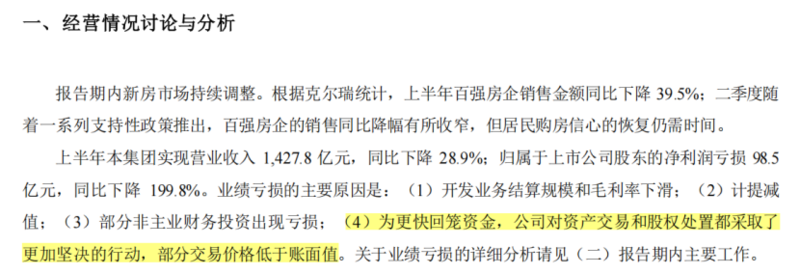

此前,万科召集券商机构举行交流活动,公司相关高管提到,为确保现金流安全,公司折让价格,加大资产处置力度,有些大宗资产的交易价格低于账面值,并且主要发生在二季度,加大万科亏损压力。在财报中,万科也强调了“瘦身”的沉重代价。

可能正因代价沉重,8月之后,万科放缓了出售资产的步伐。据财新报道,万科方面意识到,如果一直“砸锅卖铁”,公司将失去持续造血能力与业务优势,甚至因资产折价过多更快进入资不抵债状态。财新引述一名知情人士透露,现在万科更倾向于通过抵质押持有型物业和股权资产,争取更多增量资金来应对偿债高峰。

那么,这算不算是放弃“瘦身”呢?其实也不是,而是通过一种更“聪明”的办法,这里面还涉及一个关键的主体——万物云。万物云是从万科分拆后独立上市的物业板块,万科直接及间接持有超过56%的股权。

财报显示,2024年上半年,万物云的贸易应收账款及票据约为94.45亿元,相比2023年末增加39.29%。其中,来自关联方万科的应收账款及票据约为38.18亿元,较2023年末增长53.52%。

11月1日和29日,万物云两度发布公告称,公司分别以1.5亿元、约7.12亿元收购武汉新唐共祥商业管理有限公司50%股权、上海祥大房地产发展有限公司45%股权。这两项关联交易均在万科“以资抵债”模式下进行,万物云分别以1.5亿元和5.9亿元对万科的应收款项抵付了交易对价。

而之所以说把资产抵给万物云是一种更“聪明”的做法,是因为万物云之于万科就像是嫡长子,万科将优质资产优先抵给万物云,相较于偿付外部债权人而言,无疑是一种更具优先性与合理性的选择路径。

而对于万物云来说,原本其所持有的万科应收款,在信用质量维度或许存在一定的隐忧与不确定性,而通过资产置换的方式,成功地将其转换为具有相对稳定价值与良好质量的万科其他资产,显然能更有效地提升万物云自身资产质量。

更重要的是,万物云的估值水平相较于万科,有显着的优势。这一差异背后,凸显出资产在不同主体间所展现出的迥异潜力。最新市场数据显示,万物云的市净率为1.3倍,但万科的市净率只有0.4倍。- 新闻来源于其它媒体,内容不代表本站立场!

-

原文链接

原文链接:

目前还没有人发表评论, 大家都在期待您的高见