-

日期: 2022-07-30 | 來源: 華爾街見聞 | 有0人參與評論 | 專欄: 股往金來 | 字體: 小 中 大

當貨幣政策的郵輪行至河流的分岔路口,向左還是向右?

在經歷上半年大幅下跌後,美股7月份迎來大幅反彈,主要股指本月均錄得2020年以來最大單月漲幅。

7月美股大漲,尤其在美聯儲加息75基點之後更是連續走高,僅在周叁和周肆,標普500指數就上漲了4%,創美聯儲FOMC會議後有記錄以來最大兩日漲幅,這背後是市場“預判了美聯儲的預判”,認為美聯儲會更早轉向寬松。

類似久旱逢甘霖,市場臉上終於有了喜色,感覺希望就在前方,但股市大漲也引發了壹個問題:在這個“看美聯儲臉色”的時期,這種反彈會在什麼時候開始與降低通脹的目標相違背?

在今年2月的時候,瑞信明星分析師Zoltan Pozsar曾表示,美聯儲主席鮑威爾必須讓市場崩潰,才能引發他迫切需要的經濟放緩以遏制通脹。

今年3月末,美銀衍生品策略師也表示,美聯儲正在尋求更嚴格的融資條件,以幫助他們對抗通脹,這將不利於風險資產,該行提醒投資者,市場的任何上行都會帶來麻煩。

股市飆升使抑制通脹的目標變得復雜,這是在緊縮時期很少出現大幅上漲的原因之壹。

雖然美聯儲對股市的態度總體上可能是矛盾的,但鑒於市場在調節金融狀況——實體經濟的杠杆——方面所扮演的角色,美聯儲總是不會完全失去理智。

鮑威爾周叁表示,政策制定者將密切關注金融狀況是否“適當緊縮”。自美聯儲年初醞釀加息以來,美國金融環境呈現波動下滑的態勢,在加息前夕會趨向緊縮,但在加息後則變得更加寬松。

目前,隨著標普500指數大漲(本月漲9.11%),並且美國國債收益率也全面下跌,10年期美國國債收益率從6月份的3.5%降至2.65%,金融環境再壹次趨於寬松,這會引起鮑威爾的擔心嗎?下壹階段,金融環境會否再次趨於緊張?

美聯儲:到底“向左”還是“向右”?

投資機構Bespoke Investment Group全球宏觀策略師George Pearkes稱:

“美聯儲不想要更寬松的金融環境,因為他們想要更低的需求,基本上,市場認為美聯儲的鷹派立場已經見頂,美聯儲將比預期更早放松政策。但我懷疑美聯儲是否會認可這壹點。”

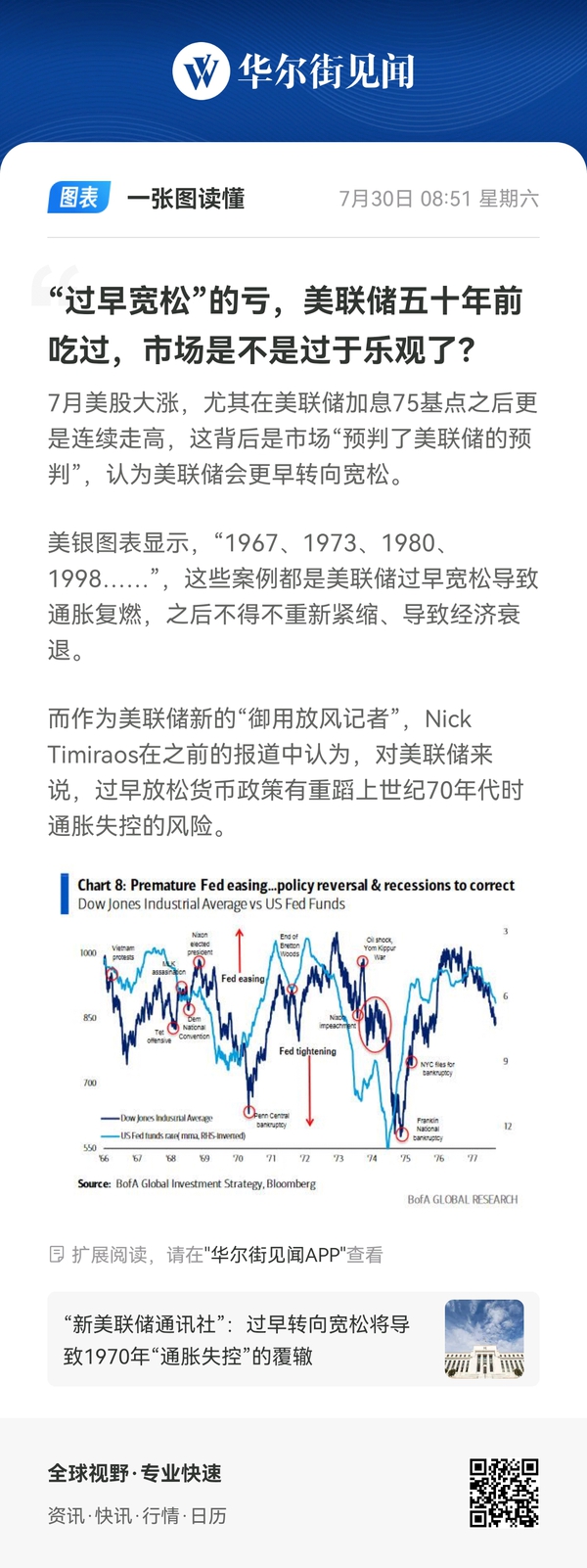

美銀圖表顯示,“1967、1973、1980、1998……”,這些案例都是美聯儲過早寬松導致通脹復燃,之後不得不重新緊縮、導致經濟衰退。

而作為美聯儲新的“御用放風記者”,Nick Timiraos在之前的報道中認為,對美聯儲來說,過早放松貨幣政策有重蹈上世紀70年代時通脹失控的風險。

在1970年代,央行存在著壹個所謂走走停停——“go and stop”的體系:在這個周期的“go”階段,央行將保持寬松的政策,直到公眾開始擔心通脹;然後,央行將進入緊縮政策的“stop”階段,直到不斷上升的失業率成為人們擔憂的問題。

美聯儲在提高利率以抑制通脹和降低利率以支撐經濟增長之間搖擺不定,最終兩者都無法實現。

經濟學家現在認為這是壹個代價高昂的政策錯誤。所以有交易員擔心,美聯儲會試圖在下次會議之前讓這場盛宴停止。

但市場普遍的感受是,近幾個月來美國金融狀況“明顯”緊縮,並將在未來幾個月對經濟施加下行壓力。

因此也有機構認為,美聯儲正在犯錯。天風證券最近就發文表示,繼低估通脹、高估加息壓制通脹的能力之後,從近幾次議息會議紀要來看,聯儲可能正在犯第叁次錯誤——過於依賴就業指標作為判斷經濟情況的依據,結果低估了衰退來臨的時間。

當貨幣政策的郵輪行至河流的分岔路口,向左還是向右?考驗美聯儲的真正時刻到來了!- 新聞來源於其它媒體,內容不代表本站立場!

-

原文鏈接

原文鏈接:

目前還沒有人發表評論, 大家都在期待您的高見